Pensiones y jubilación

En este apartado aprenderá sobre la importancia de la pensión y los diferentes planes para su disfrute, una vez concluida su etapa laboral.

Contenidos

Elegir el tema que desea estudiar:

La pensión como una inversión para un futuro mejor.

Sistema de Pensiones de Costa Rica.

Régimen Obligatorio de Pensiones (ROP).

Fondo de Capitalización Laboral.

Plan Voluntario de Pensiones.

La pensión como una inversión para un futuro mejor

¿Qué es una pensión?

Una pensión es un pago periódico que se recibe una vez finalizada la vida laboral y que la persona construye durante toda su vida laboral.

¿Cómo se financian las pensiones?

Las pensiones se financian con las aportaciones realizadas durante la etapa laboral de la persona. Las aportaciones pueden ser del: trabajador, patrono y del Estado.

¿Cuáles métodos de financiamiento para las pensiones existen?

Los principales métodos de financiamiento son:

i) Capitalización individual

Los aportes se registran en cuentas individuales a nombre de la persona.

ii) Capitalización colectiva

Los aportes se manejan en un fondo común, aunque normalmente se llevan registros individuales para liquidaciones o traslados de cuotas, en caso necesario. Con los aportes se constituyen reservas, para el financiamiento futuro de las pensiones.

iii) Reparto

Los aportes del período se emplean en el pago de las pensiones del mismo. No se acumulan reservas, salvo una pequeña contingencia.

¿Cuáles son los tipos de planes que existen para disfrutar de las pensiones?

En este tipo de plan el aporte o contribución es fijo, mientras que el beneficio dependerá de los recursos acumulados a lo largo de la vida laboral (aportes más rendimientos). Corresponde al método de financiamiento de capitalización individual.

En esta modalidad el beneficio o prestación se establece de antemano, mientras que la cotización o los parámetros del perfil de requisitos se ajustan en caso necesario, para mantener el equilibrio actuarial. Son planes de naturaleza solidaria y permiten la existencia de mecanismos redistributivos (pensión máxima y mínima, por ejemplo). Este tipo de plan es compatible con métodos de financiamiento de reparto o capitalización colectiva.

Sistema de Pensiones de Costa Rica

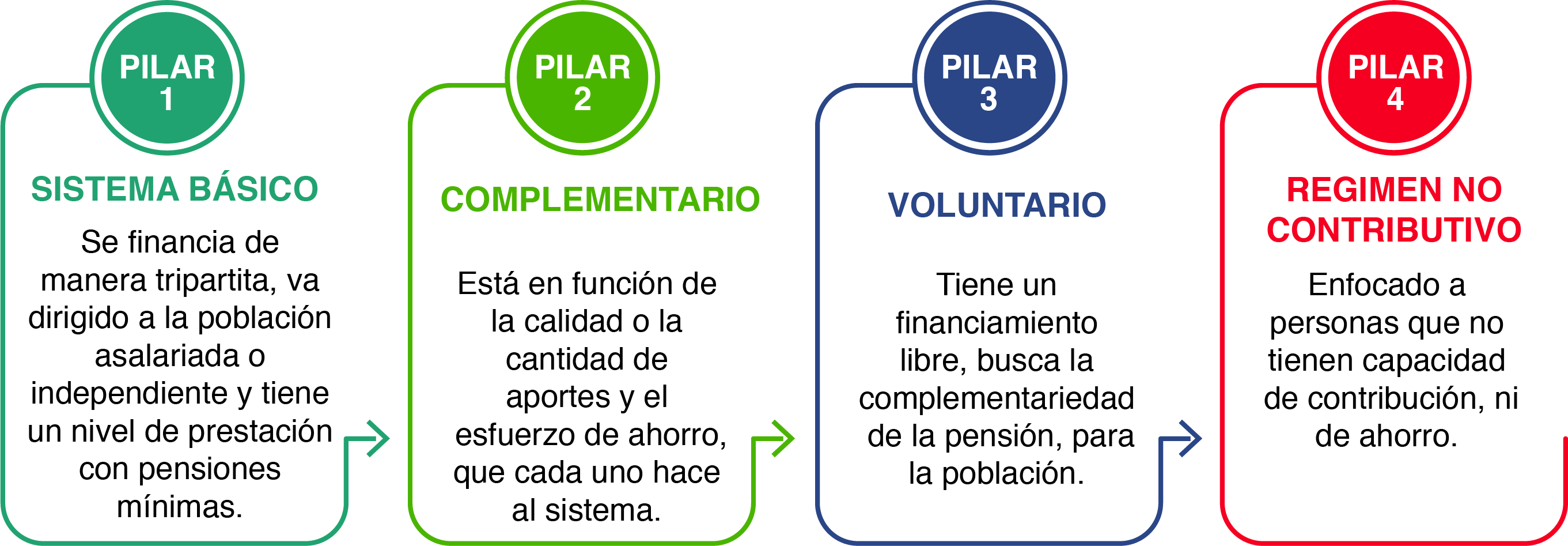

El sistema de pensiones de Costa Rica es multipilar, lo que significa que coexisten varios “pilares”, cada uno de los cuales, contribuye con una parte a la pensión total.

Elegir el botón deseado:

Es un pilar contributivo, constituido por los regímenes básicos de pensiones: i) Régimen de Invalidez, Vejez y Muerte (IVM) administrado por la Caja Costarricense de Seguro Social (CCSS), el cual cubre a toda la población trabajadora del país, excepto a los que laboran en el Poder Judicial y en el Magisterio Nacional; ii) Fondo de Capitalización Colectiva del Magisterio Nacional, administrado por la Junta de Pensiones y Jubilaciones del Magisterio Nacional (JUPEMA), en este se pueden adscribir únicamente quienes trabajan en el sector magisterial o educativo; iii) Fondo de Jubilaciones y Pensiones del Poder Judicial, este cubre exclusivamente a quienes laboran para el Poder Judicial. Todos estos son regímenes de capitalización colectiva y beneficio definido que se financian con cotizaciones tripartitas del trabajador, el patrono y el Estado.

Es conformado por el Régimen Obligatorio de Pensiones Complementarias (ROP). Es un régimen de capitalización individual y contribución definida que se financia con aportes del patrono y del trabajador.

Está constituido por el Régimen Voluntario de Pensiones Complementarias. Es un régimen de capitalización individual y contribución definida, que se financia con aportes del trabajador. El patrono también, puede realizar aportes a un plan voluntario por medio de convenios de afiliación colectiva.

Corresponde al Régimen no contributivo por monto básico, administrado por la CCSS. Este régimen otorga pensiones a personas en condición de indigencia o con parálisis cerebral. Se financia con recursos que provienen principalmente del Fondo de Desarrollo Social y Asignaciones Familiares (FODESAF), así como, con tributos específicos y transferencias del Ministerio de Hacienda.

Observar los tipos de pensiones que se tienen:

El siguiente video tiene como objetivo conocer el funcionamiento del Sistema Nacional de Pensiones:

Régimen Obligatorio de Pensiones (ROP)

1. Pensión por vejez: se otorga una vez que la persona ha cumplido los requisitos de edad y número de cotizaciones establecidos por el régimen.

2. Pensión por invalidez: es el beneficio que se brinda cuando la persona trabajadora pierde su capacidad física o intelectual para trabajar. Para obtener esta pensión, debe mediar un dictamen de una comisión calificadora del estado de invalidez.

3. Pensión por sobrevivencia: se aplica a los derechohabientes de la persona trabajadora o pensionada fallecida, conocidos como beneficiarios, que usualmente, son el cónyuge y los hijos menores de 18 años o menores de 25, si están estudiando. En la mayoría de los regímenes se debe verificar la existencia de dependencia económica de quien fallece.

Conocer acerca de los tipos de pensiones que otorgan los regímenes básicos:

Descargar¿Qué es el perfil de requisitos de un régimen de pensiones?

Es el conjunto de condiciones que se deben satisfacer para tener derecho a la pensión. Generalmente, estos requisitos están referidos a una edad y a un número de cotizaciones mínimos, que debe cumplir la persona.

¿Qué es el perfil de beneficios de un régimen de pensiones?

El perfil de beneficios comprende los elementos necesarios, para determinar el monto del beneficio y su revalorización periódica.

Estos componentes son:

Regímen obligatorio de pensiones complementarias (ROP)

En este apartado aprenderá sobre el régimen de pensión complementaria y el fondo de capitalización laboral.

¿Qué es el Régimen Obligatorio de Pensiones Complementarias?

Es un fondo constituido por los aportes de los patronos y los trabajadores, para otorgar una pensión mensual que complemente la pensión básica (IVM, Magisterio, Poder Judicial, por ejemplo).

¿Cuándo se puede disfrutar del ROP?

Los beneficios del ROP se obtendrán una vez que el trabajador se pensiona por el régimen básico que le corresponde. También, puede ser retirado por los beneficiarios en caso de fallecimiento del trabajador.

¿Qué modalidades de pensión existen en el ROP?

Con el saldo acumulado en la cuenta individual del ROP, se pueden adquirir las siguientes modalidades de pensión:

a) Renta vitalicia:

Es un producto que se adquiere en una entidad aseguradora. Consiste en un pago periódico, hasta el fallecimiento del pensionado.

b) Retiro programado:

Es un pago periódico que realiza la operadora de pensiones, hasta el agotamiento del saldo. Para definir el monto del pago, se considera la probabilidad de sobrevivencia del pensionado y se realiza un recálculo cada año.

c) Renta permanente:

En esta modalidad a la persona pensionada se le entregan mensualmente, los rendimientos que genera la inversión de los recursos acumulados en su cuenta individual. Al fallecer, el principal se le entrega a las personas beneficiarias.

d) Renta temporal:

Es un pago periódico que se establece en función de la esperanza de vida, condicional de quien se pensiona a la edad en que accede al beneficio.

En caso de fallecimiento de la persona pensionada, que cuente con un beneficio por: retiro programado, renta permanente o temporal, el público beneficiario designado por el régimen básico, debe elegir una modalidad de pensión complementaria. En caso de ausencia de beneficiarios en el régimen básico y establecidos en el formulario de solicitud de pensión, podrán realizar un retiro único de los recursos, para elegir una modalidad de pensión complementaria.

e) Retiro total:

Los afiliados y pensionados que enfrenten una enfermedad terminal, debidamente calificada por la CCSS, podrán optar por el retiro total de los recursos.

¿Por qué es importante empezar, a cotizar para la pensión a edades tempranas?

Es importante cotizar desde el primer momento que inicia a trabajar, porque de esa manera tendrá más recursos acumulados y mayor número de cuotas, que a la postre son requisitos que la persona debe cumplir. Recordemos, que los fondos de pensiones tienen un horizonte de inversión a largo plazo.

Fondo de capitalización laboral

¿Qué es el Fondo de Capitalización Laboral o FCL?

Es un ahorro laboral que se forma con los aportes que el patrono realiza a la Operadora de Pensiones mensualmente. El FCL se conforma con el aporte del 1.5% calculado sobre el salario mensual del trabajador.

¿Cuándo se pueden retirar los recursos del Fondo de Capitalización Laboral?

El Fondo de Capitalización Laboral es un ahorro que le puede servir para cubrir necesidades básicas, mientras busca otro empleo, porque: se terminó su relación laboral, le redujeron su jornada o le suspendieron el contrato. Además, puede retirarse al

cumplir 5 años con un mismo patrono, al pensionarse o por fallecimiento del trabajador.

Es importante que tenga claro cuál es su Operadora de Pensiones, porque son estas quienes, administran

el dinero que va acumulando en su Fondo de Capitalización Laboral.

Plan voluntario de pensiones

¿Qué es un plan voluntario de pensiones?

El plan voluntario de pensiones es un ahorro que se forma con los aportes que la persona voluntariamente realiza, para mejorar su ingreso cuando se pensione. El patrono puede realizar aportes a un plan voluntario, por medio de convenios de afiliación colectiva. Este ahorro es una decisión de la persona de acuerdo con la capacidad que tenga para pagar, ya sea, en colones (¢) o en dólares ($).

Para conocer sobre qué es un plan voluntario de pensiones puede observar el siguiente vídeo:

¿Cuáles son los requisitos para contar con un plan voluntario?

El único requisito es ser mayor de 15 años, sin importar si es asalariado o no. Adicionalmente, debe suscribir un contrato de afiliación con la operadora de su elección.

Para conocer más, sobre quién puede obtener un plan voluntario de pensiones puede observar el siguiente vídeo:

¿Qué beneficios fiscales dispone?

La Ley de Protección al Trabajador dispone que, los aportes a un plan de pensión voluntaria que realice la población laboral, dependiente con actividades lucrativas, están exentos del pago de las cargas sociales y de los impuestos sobre la planilla, en un tanto, que no podrá superar el diez por ciento (10%) de su ingreso bruto mensual.

Los impuestos y cargas sociales exentas son los siguientes:

- a) Caja Costarricense de Seguro Social (CCSS).

- b) Instituto Nacional de Aprendizaje (INA).

- c) Instituto Mixto de Ayuda Social (IMAS).

- d) Fondo de Desarrollo Social y Asignaciones Familiares (FODESAF).

- e) Banco Popular y de Desarrollo Comunal.

- f) Impuesto sobre la renta.

Para aplicar la excepción señalada, el patrono deberá deducir, lo correspondiente al personal, antes de confeccionar la respectiva planilla de pago.

¿Cuándo se pueden retirar los recursos del plan voluntario?

Podrán realizar un retiro total aquellas personas afiliadas que cumplan con alguna de las siguientes condiciones:

Tener 57 años o más y contar con no menos de 66 meses de permanencia en el plan voluntario.

Hallarse en estado de invalidez o enfermedad terminal calificado por la CCSS o la comisión médica que corresponde al Régimen Básico al que pertenece el afiliado, con posterioridad a la firma del

contrato.

Podrán realizar retiros anticipados, parciales o totales, aquellos afiliados que cumplan con la siguiente condición:

Tener menos de 57 años, contar con no menos de 66 meses de permanencia y haber realizado al menos 66 aportes en el plan voluntario.

Las condiciones y el porcentaje del retiro serán definidas en el plan, no pudiendo ser mayor a un treinta por ciento (30%) del saldo de la cuenta individual, cada doce (12) meses.

En el caso de estos retiros anticipados, la persona afiliada deberá cancelar un porcentaje de los incentivos fiscales disfrutados, establecido según su edad y cantidad de cotizaciones realizadas.

Adicionalmente, el afiliado puede contratar una pensión complementaria, optando por las siguientes modalidades:

- a) Renta Permanente.

- b) Retiro Programado.

- c) Renta Temporal.

- d) Renta Vitalicia Previsional Prepagable e Inmediata.

- e) Renta Vitalicia Previsional con periodo garantizado.

- f) Renta Vitalicia Previsional con capital protegido.

- g) Otras Rentas Vitalicias.

¿Cómo puede incrementar su plan voluntario?

1. Trasladando los recursos de su Fondo de Capitalización Laboral una vez cumplidos 5 años, de relación continúa.

2. Haciendo aportes extraordinarios al plan.

Consejos prácticos

Su plan voluntario mejorará su ingreso futuro.

Cuanto antes inicie una aportación periódica al plan, mejor será su ingreso futuro.

Si está dentro de sus posibilidades, aumente la cuota pactada para su plan, esto le asegurará un crecimiento sostenido de su beneficio futuro.

Su plan voluntario le garantizará un monto adicional a su pensión básica y complementaria, evitando un deterioro en su calidad de vida al momento de pensionarse.

¿Cuáles canales para consultas o denuncias existen con respecto a pensiones?

El primer punto de contacto, son las entidades encargadas de la administración de los recursos de la persona afiliada, pensionada o beneficiaria, cuya información se localiza en la página web Entrar

Adicionalmente, se pueden dirigir a la Superintendencia de Pensiones, correo electrónico supen@supen.fi.cr, teléfono 2243-4400.

Visitar los apartados

Podrá ir rapidamente, a los apartados informativos.